Ewidencje we wspólnocie

Wspólnoty dysponują środkami pieniężnymi, które pochodzą z wpłat właścicieli lokali, ponoszą też koszty związane z utrzymaniem nieruchomości oraz posiadają majątek. Z tego powodu są w nich prowadzone różnego rodzaju ewidencje. Część z nich ma charakter obligatoryjny, inne – wspomagający.

Zobacz także

Bank Gospodarstwa Krajowego Rozwiązania dla poszkodowanych przez powódź – budownictwo wielorodzinne

Bank Gospodarstwa Krajowego przypomina o rozwiązaniach wprowadzonych specustawą powodziową. Większe wsparcie mogą otrzymać m.in. samorządy, spółdzielnie i wspólnoty mieszkaniowe, Towarzystwa Budownictwa...

Bank Gospodarstwa Krajowego przypomina o rozwiązaniach wprowadzonych specustawą powodziową. Większe wsparcie mogą otrzymać m.in. samorządy, spółdzielnie i wspólnoty mieszkaniowe, Towarzystwa Budownictwa Społecznego (TBS), Społeczne Inicjatywy Mieszkaniowe (SIM). To środki na remont lub odbudowę wielorodzinnych budynków mieszkalnych. To elementy pakietu pomocy dla powodzian.

Produkty i rozwiązania 2025 Innowacyjne produkty i rozwiązania 2025 dla wspólnot i spółdzielni mieszkaniowych

Przedstawiamy produkty i usługi, z których warto skorzystać, przeprowadzając remont i termomodernizację w 2025 roku. Nowoczesne i ekologiczne rozwiązania mogą z początku oznaczać wyższe koszty. Skąd wziąć...

Przedstawiamy produkty i usługi, z których warto skorzystać, przeprowadzając remont i termomodernizację w 2025 roku. Nowoczesne i ekologiczne rozwiązania mogą z początku oznaczać wyższe koszty. Skąd wziąć na to pieniądze? W naszym zestawieniu uwzględniliśmy także premie i granty dla spółdzielni i wspólnot mieszkaniowych, które pozwolą sfinansować planowane inwestycje. Życzymy miłej lektury!

DomBest Czy zarządca wspólnoty mieszkaniowej musi być księgowym?

Naliczanie opłat, wystawianie faktur dla właścicieli lokali, windykacja należności, księgowanie wpłat właścicieli, rozliczenia z dostawcami, odbiorcami oraz właścicielami nieruchomości, rozliczanie podatków...

Naliczanie opłat, wystawianie faktur dla właścicieli lokali, windykacja należności, księgowanie wpłat właścicieli, rozliczenia z dostawcami, odbiorcami oraz właścicielami nieruchomości, rozliczanie podatków i mediów, realizacja przelewów, sporządzanie corocznych bilansów, generowanie raportów oraz zestawień z realizacji budżetów – to tylko niektóre spośród długiej listy zadań księgowych we wspólnocie mieszkaniowej. Do tego dochodzi niestabilność prawa. Często słyszymy o nowelizacjach ustaw, wprowadzaniu...

Stosownie do postanowień art. 29 ust. 1 ustawy o własności lokali, zarząd lub zarządca, któremu powierzono zarząd nieruchomością wspólną, jest obowiązany prowadzić dla każdej nieruchomości wspólnej, określoną przez wspólnotę mieszkaniową ewidencję pozaksięgową kosztów zarządu nieruchomością wspólną oraz zaliczek uiszczanych na pokrycie tych kosztów, a także rozliczeń z innych tytułów na jej rzecz.

Z uwagi na fakt, że ewidencja ta ma charakter ewidencji pozaksięgowej, nie mają do niej zastosowania przepisy zarówno ustawy o rachunkowości, jak i rozporządzeń wykonawczych do niej (w tym Rozporządzenia Ministra Finansów z 15 listopada 2001 r. w sprawie szczególnych zasad rachunkowości dla niektórych jednostek niebędących spółkami handlowymi, nieprowadzących działalności gospodarczej).

Oznacza to, że zasady prowadzenia ewidencji każda wspólnota mieszkaniowa nieprowadząca działalności gospodarczej musi przyjąć sama, w drodze uchwały właścicieli lokali. Istotne, aby przyjęty przez WM system ewidencji umożliwiał rzetelne i przejrzyste rozliczenia z właścicielami oraz dostarczał im informacji potrzebnych do oceny sytuacji finansowej wspólnoty.

Wspólnota mieszkaniowa jako jednostka organizacyjna niemająca osobowości prawnej jest podatnikiem podatku dochodowego na podstawie art. 1 ust. 2 ustawy o CIT. Ma ona obowiązek, w myśl art. 9 ust. 1 tej ustawy, do prowadzenia ewidencji rachunkowej, zgodnie z odrębnymi przepisami, w sposób zapewniający określenie wysokości dochodu (straty), podstawy opodatkowania i wysokości należnego podatku za rok podatkowy.

Z tego też względu ewidencja wspólnoty powinna być dostosowana do przepisów prawa podatkowego tak, aby możliwe było sporządzenie CIT-8 (zeznania o wysokości osiągniętego dochodu/poniesionej straty i CIT-8/0 (informacji o dochodach wolnych od podatku), za co odpowiedzialność ponosi podatnik.

Przyjmuje się, iż zakres ewidencji prowadzonej przez zarząd lub zarządcę powinien umożliwiać ustalenie:

a. wielkości przychodów:

wpłacanych przez właścicieli osobno na dwa fundusze:

- przeznaczony na bieżące utrzymanie nieruchomości,

- przeznaczony na wykonywane lub spodziewane remonty,

z innych tytułów,

b. wielkości kosztów zarządu nieruchomością wspólną z tytułu:

- opłat za dostawy energii elektrycznej i cieplnej, gazu, wody,

- opłat za antenę zbiorczą i windę,

- wydatków na ubezpieczenia, podatki i inne opłaty publicznoprawne,

- wydatków na utrzymanie porządku i czystości,

- wydatków na konserwację i remonty,

- wynagrodzeń członków zarządu lub zarządcy,

- innych wydatków i opłat,

c. stanu należności i zobowiązań wspólnoty wobec poszczególnych dłużników lub wierzycieli,

d. stanu środków pieniężnych oraz ich przychodów i rozchodów w okresie rozliczeniowym.

Ewidencja przychodów

Podstawowym przychodem wspólnot mieszkaniowych są zaliczki w formie opłat bieżących, wnoszone przez właścicieli lokali mieszkalnych na pokrycie kosztów zarządu nieruchomością wspólną.

Opłaty te są co roku uchwalane przez tworzących wspólnotę właścicieli lokali. Ich wysokość powinna uwzględniać rzeczywiste koszty poniesione w poprzednim roku kalendarzowym, powiększone o przewidywany wzrost w roku, na który są ustalane.

Wspólnota mieszkaniowa może także osiągać przychody i pożytki z nieruchomości wspólnej, a w szczególności: czynsze z najmu części wspólnych, przychody ze sprzedaży nieruchomości wspólnej itp.

Przychody te służą pokrywaniu wydatków związanych z utrzymaniem nieruchomości wspólnej, a w części przekraczającej te potrzeby – przypadają właścicielom lokali w stosunku do ich udziałów.

Ewidencja kosztów

Ewidencja kosztów zarządu nieruchomością wspólną może być prowadzona w sposób określony w dokumentacji opisującej przyjęte przez wspólnotę mieszkaniową zasady (politykę) rachunkowości. Celem prowadzenia pozaksięgowej ewidencji kosztów we wspólnocie mieszkaniowej jest rzetelne i jasne odzwierciedlenie rzeczywistej sytuacji finansowej i majątkowej wspólnoty oraz opracowywanie sprawozdań rocznych, o których mowa w art. 32 tej ustawy.

Do typowych kosztów wspólnoty, zgodnie z art. 14 ustawy o własności lokali, zalicza się w szczególności:

- wydatki na remonty i bieżącą konserwację, opłaty za dostawę energii elektrycznej i cieplnej, gazu i wody, w części dotyczącej nieruchomości wspólnej,

- opłaty za antenę zbiorczą i windę, ubezpieczenia, podatki i inne opłaty publicznoprawne, chyba że są pokrywane bezpośrednio przez właścicieli poszczególnych lokali,

- wydatki na utrzymanie porządku i czystości, wynagrodzenie członków zarządu lub zarządcy.

Ponadto niezwykle często wspólnoty prowadzą dodatkowe ewidencje. Do najczęściej prowadzonych należą:

- ewidencja wyposażenia,

- ewidencja środków trwałych.

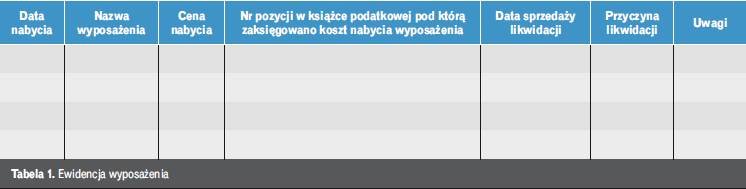

Ewidencja wyposażenia

Wydatki na nabycie składników majątku o wartości początkowej równej lub niższej niż 3500 zł można zaliczyć bezpośrednio do kosztów uzyskania przychodów w miesiącu oddania ich do używania.

Ustawa o rachunkowości w art. 32 ust. 6 dla środków trwałych o niskiej jednostkowej wartości początkowej dopuszcza dokonanie m.in. jednorazowego odpisu. Nie odnosi się przy tym do możliwości nieuznawania takich składników za środki trwałe. Jednak w praktyce jednostki, w ramach uproszczeń, stosują w tym zakresie zasady podatkowe. Należy wskazać, że decyzja w tej sprawie powinna zawsze wynikać z przyjętych przez daną jednostkę zasad (polityki) rachunkowości.

Pomimo braku wymogów ustawowych, cenne składniki majątku jednostki powinny objąć ewidencją pozabilansową. Może to dotyczyć np. komputerów, laptopów, kalkulatorów itp. Decyzję w tej kwestii podejmuje sama jednostka. Prowadzenie takiej ewidencji umożliwi bowiem kontrolę ich stanu oraz ewentualne rozliczenie osób odpowiedzialnych za powierzone mienie. Ewidencja wyposażenia powinna zawierać co najmniej:

- numer kolejny wpisu,

- datę nabycia,

- numer faktury lub rachunku,

- nazwę wyposażenia,

- cenę zakupu wyposażenia lub koszt wytworzenia,

- datę likwidacji (w tym również datę sprzedaży lub darowizny),

- przyczynę likwidacji wyposażenia.

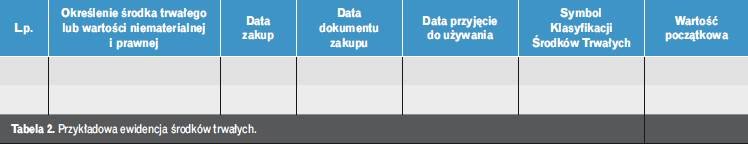

Ewidencja środków trwałych

Zgodnie z ustawą o rachunkowości, każdy przedsiębiorca zobowiązany jest ewidencjonować majątek firmy. W tym celu tworzy się ewidencję środków trwałych.

Według ww. ustawy, przez środki trwałe rozumie się rzeczowe aktywa trwałe i zrównane z nimi, o przewidywanym okresie ekonomicznej użyteczności dłuższym niż rok, kompletne, zdatne do użytku i przeznaczone na potrzeby jednostki. Zalicza się do nich w szczególności:

- nieruchomości – grunty, prawo użytkowania wieczystego gruntu, budowle i budynki, a także będące odrębną własnością lokale, spółdzielcze własnościowe prawo do lokalu mieszkalnego oraz spółdzielcze własnościowe prawo do lokalu użytkowego,

- maszyny, urządzenia, środki transportu i inne rzeczy,

- ulepszenia w obcych środkach trwałych,

- inwentarz żywy.

Przepisy nie zawierają urzędowego wzoru ewidencji środków trwałych. Oznacza to, że podatnik nie musi koniecznie prowadzić jej w specjalnej księdze (na druku akcydensowym). Funkcję ewidencji może pełnić nawet odręcznie prowadzony dokument, pod warunkiem jednak, że będzie zawierał co najmniej pozycje wymagane przywołanym przepisem.

Jak każda ewidencja czy inny dokument o charakterze księgowym, prowadzona przez podatnika ewidencja środków trwałych powinna być uporządkowana wedle liczby kolejnych zapisów. Należy je sporządzać chronologicznie, odrębnie dla każdego roku podatkowego.

Podatnik prowadzący ewidencję środków trwałych jest zobowiązany podać w niej datę nabycia środka trwałego lub wartości niematerialnych lub prawnych. Niekoniecznie musi to być data równoznaczna z wpisem do ewidencji czy, tym bardziej, z datą przyjęcia do używania. Dniem nabycia jest zazwyczaj data figurująca na fakturze, rachunku albo umowie przenoszącej prawo do środka trwałego na podatnika, który zamierza prowadzić amortyzację.

Może jednak być tak, że rzecz w momencie nabycia nie nadawała się do używania, ponieważ np. była niesprawna i wymagała naprawy lub modernizacji. Trzeba tu bowiem mieć na uwadze, że amortyzacji podlegają środki lub wartości, stanowiące własność lub współwłasność podatnika, nabyte lub wytworzone we własnym zakresie, które są kompletne i zdatne do użytku w chwili przyjęcia do używania.

Jeśli więc data nabycia i przyjęcia do używania nie są tożsame, dla chronologii zapisów ważniejsza jest data przyjęcia do używania, bo to ona decyduje o terminie, od którego rozpocznie się amortyzacja.

Przepisy nie określają precyzyjnie, jaki dokument stwierdza nabycie. O ile więc w księdze przychodów i rozchodów można dokonywać zapisów wyłącznie na podstawie tzw. dokumentów księgowych, a stosowne rozporządzenie jednoznacznie przesądza, co spełnia te kryteria, o tyle w przypadku zapisów w ewidencji środków trwałych może to być dowolny dokument.

Jeśli więc podatnik zdecyduje się np. na zakwalifikowanie do środków trwałych firmy (do wyłącznego wykorzystywania ich dla celów działalności) rzeczy, które nabył dużo wcześniej niż rozpoczął działalność gospodarczą, to rolę takiego dokumentu może spełnić nawet jego oświadczenie, że owe rzeczy nabył w określonym terminie lub że stanowią one jego własność.

Nadanie wpisywanemu do ewidencji środkowi trwałemu właściwego symbolu jest ważne także dla prawidłowego ustalenia rocznej stawki amortyzacyjnej oraz dla ewentualnego ustalenia, czy w przypadku tego środka można skorzystać z możliwości niestandardowego sposobu ustalania (głównie podwyższania) rocznych stawek amortyzacji.

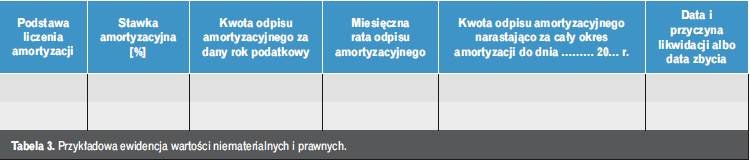

Podatnicy prowadzący podatkową księgę przychodów i rozchodów są obowiązani prowadzić ewidencję środków trwałych oraz wartości niematerialnych i prawnych, zawierającą co najmniej:

- liczbę porządkową i datę nabycia,

- datę przyjęcia do używania,

- określenie dokumentu stwierdzającego nabycie,

- określenie środka trwałego lub wartości niematerialnej i prawnej,

- symbol Klasyfikacji Środków Trwałych,

- wartość początkową,

- stawkę amortyzacyjną,

- kwotę odpisu amortyzacyjnego za dany rok podatkowy i – narastająco – za okres dokonywania takich odpisów, także wtedy, gdy składnik majątku był kiedykolwiek wprowadzony do ewidencji (wykazu), a następnie z niej wykreślony i ponownie wprowadzony,

- zaktualizowaną wartość początkową,

- zaktualizowaną kwotę odpisów amortyzacyjnych,

- wartość ulepszenia zwiększającą wartość początkową,

- datę likwidacji oraz jej przyczynę albo datę zbycia.

Podstawa prawna

1. Ustawa z 29 września 1994 r. o rachunkowości (t.j. DzU z 2009 r. nr 152, poz. 1223 ze zm.),

2. Ustawa z dnia 24 czerwca 1994 r. o własności lokali (DzU z 2000 r. nr 80, poz. 903),

3. Ustawa z 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. DzU z 2012 r. nr 74, poz. 397 ze zm.).